- 相続税HOME

- よくある質問

負担付贈与と譲渡所得

Q1)父親(65歳)が、自宅(購入価格6000万円、現在の時価3500万円・相続税評価額1500万円)を息子(35歳)に贈与し同居することにしました。自宅には、父親の住宅ローンが1000万円残っていますが、父親の代わりに息子が住宅ローンを支払う約束をしました。贈与者(父親)と受贈者(息子)の課税関係は、どうなりますか。

A1)父親が住宅ローンの負担付で自宅を息子に贈与するのは、いわゆる負担付贈与です。負担付贈与においては、その贈与により取得した財産の価額から負担額を控除した金額が、受贈者の贈与税の価額になりますが、負担付贈与における贈与財産の価額は、贈与時における時価(通常の取引価格)で評価されます(相続税評価額ではありません)。

本問での自宅は、時価の3500万円が、贈与税の課税財産評価となります。贈与した父親ですが、住宅ローン1000万円で自宅を息子に譲渡したものと評価されます。したがって以下の計算により差額2500万円が贈与税の課税対象となります。

自宅時価3500万円-住宅ローン1000万円=2500万円

もっとも贈与した年に父親が60歳以上で長男が20歳以上なら、2500万円までの特別控除がある相続時精算課税制度を利用すれば、贈与税が課税されませんので、本問では相続時精算課税制度を利用するのが良いでしょう。

本問では、取得費が住宅ローン残額を下回る可能性がないので、父親に譲渡所得税は生じないと考えられます。

貸家と負担付贈与・低額譲渡

Q2)父親(65歳)は、所有するアパートと敷地(相続税評価額2000万円・時価5500万円)を、賃借人から預っている敷金相当の現金100万円とともに,娘(30歳)に贈与しようと思っています。父親から娘にアパートと敷地を贈与した場合、贈与者(父)と受贈者(娘)の課税関係は、どうなりますか。

A2)父親が貸主として賃借人に対して敷金返還義務を負っている状態で、娘(新所有者)に賃貸アパートを贈与する場合、法形式上は負担付贈与に該当しますが、当該敷金返還債務に相当する現金の贈与を同時に行っている場合には、通常は当該敷金返還債務を承継させる意図が贈与者と受贈者間にないと考えられ、負担付贈与ではないと思われます。

したがって、本問では、敷金相当額の現金も贈与していますので、負担付贈与には該当しないと考えられます。父親から娘へのアパートと敷地の贈与について、相続時精算課税制度を利用できますので、当該制度を利用すれば、贈与税は長女丙に課税されません。

したがって、本問では、敷金相当額の現金も贈与していますので、負担付贈与には該当しないと考えられます。父親から娘へのアパートと敷地の贈与について、相続時精算課税制度を利用できますので、当該制度を利用すれば、贈与税は長女丙に課税されません。

親子間の低額売買とみなし贈与

Q3)息子は、母親から土地を購入しました。購入金額は、所得税法の低額譲渡の基準である時価の2分の1以上の金額です。課税上の問題はないでしょうか。

A3)売買代金額は、通常時価を基準として決定されますが、所得税法では、時価の2分の1以上の代金額による売買であるときは、低額譲渡にしません。所得税における低額譲渡とは、時価200万円の財産を、120万円で売買すれば120万円で売買したものと税務署に認めてもらえますが、時価200万円の不動産を80万円で売買すれば時価200万円で売買したものして所得税が課税されます。したがって、本問では所得税の課税の点からは低額譲渡の問題は生じません。

もっとも母親の土地取得費が低額の場合には、代金額によっては譲渡益が生じるケースがあり、そうなると譲渡所得税の申告が必要になります。他方、親族間の売買については、所得税だけでなく、買主について贈与税についても考えなければなりません。

贈与税の観点から見ると、親族間の売買は相続税評価額をベースに代金額を決定すれば、買主(息子)にみなし贈与としての贈与税の課税問題は生じません。

もっとも母親の土地取得費が低額の場合には、代金額によっては譲渡益が生じるケースがあり、そうなると譲渡所得税の申告が必要になります。他方、親族間の売買については、所得税だけでなく、買主について贈与税についても考えなければなりません。

贈与税の観点から見ると、親族間の売買は相続税評価額をベースに代金額を決定すれば、買主(息子)にみなし贈与としての贈与税の課税問題は生じません。

依頼者様にご覧頂きたいページはこちら!

リーガル東京が選ばれる7つの理由 |

解決事例 |

専門家紹介 |

手続費用(弁護士用・税理士用) |

事務所紹介 |

相続と手続の流れ |

この記事の監修者

弁護士・税理士・ファイナンシャルプランナー(AFP)

小林 幸与(こばやし さちよ)

〇経歴

明治大学法学部卒業、昭和61年に弁護士登録。現在は第一東京弁護士会所属の弁護士に加え、東京税理士会所属の税理士、日本FP協会認定AFP資格者。

日弁連代議員のほか、所属弁護士会で常議員・法律相談運営委員会委員・消費者問題対策委員会委員など公務を歴任。

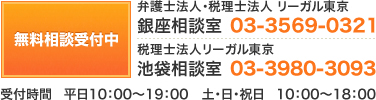

豊島区で20年以上前から弁護士事務所を開業。現在は銀座・池袋に事務所を構える「弁護士法人リーガル東京・税理士法人リーガル東京」の代表として、弁護士・税理士・ファイナンシャルプランナーの三資格を活かし活動している。

Copyright (c) 2017 弁護士法人・税理士法人リーガル東京 All Right Reserved.