- 相続税HOME

- 相続税の課税財産について(その1)

相続税の課税財産について(その1)

1.相続税法上の相続財産として課税されるのは、以下の①から⑤の財産です。

①被相続人が死亡の日に有していた一切の財産②みなし相続財産

③3年以内に贈与を受けた財産

④相続時精算課税制度選択者の課税財産

⑤贈与税の納税猶予を受けた非上場株式

このぺージでは、上記③④⑤について、以下説明します。

2.相続開始前3年以内に被相続人にから贈与をうけた財産について

相続又は遺贈により財産を取得した人が、当該相続の開始前3年以内に被相続人から生前贈与を受けていた場合、贈与で得た財産の価額(贈与された当時の時価-不動産の贈与なら贈与当時の相続税評価額)を、当該受贈者の相続税の課税財産に加算することになります。

他方、相続開始前3年以内に当該相続に係る被相続人から贈与により財産を取得した場合であっても、当該受贈者が相続又は遺贈により財産を取得しなかった場合には、相続税の課税価格に当該贈与財産の価額を加算することにはなりません。具体例で説明します。

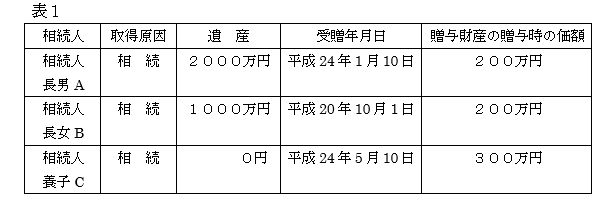

(例)亡父Xが平成25年5月5日亡くなり、長男A長女B養子C(Aの子)が相続人の場合で、A・B・CがそれぞれXの相続及びXの生前贈与により財産を、表1のとおり取得したとします。

この場合、長女BがXから受けた生前贈与は平成20年ですので、相続開始(平成25年5月5日)前3年以内ではありません。

養子Cは、Xの相続又は遺贈によりXの財産を取得していません。

したがって、この場合、BとCの相続税の課税価格に贈与財産の価額を加算することにはなりません。よって各相続人の相続税が課税される財産は表2のとおりになります。

3.相続時精算課税制度について

「相続時精算課税制度」とは、原則として60歳以上の父母又は祖父母から、20歳以上の子又は孫に対し生前贈与があった場合に、受贈者の選択で、贈与財産に対する贈与税を支払い、その後の相続税申告時には、相続財産とその贈与財産の価額を基に計算した相続税額から、既に支払ったその贈与税額を控除する制度です。

この制度には累計2500万円の特別控除があり、同一の父母または祖父母からの贈与において限度額2500万円に達するまで何回でも控除することができます(ただし、相続時精算課税制度を利用した場合、暦年贈与(贈与税の基礎控除110万円を利用して毎年一定額を生前贈与すること)の利用はできません。生前贈与額が2500万円を超えた場合には、超えた額に対して一律20%の贈与税が課税されます。

相続時精算課税制度の適用をうけるためには、その適用を希望する最初の贈与を受けた年の翌年の2月1日から3月15日までの間に所轄税務署長に対して、届出を贈与税の申告書に添付する必要があります。

相続時精算課税制度を選択した場合の、贈与税と相続税の計算方法を具体例で示します。

(例)父A(平成27年6月に75歳で死亡)に長男B(相続開始時40歳)、長女Cがいる場合に、以下の贈与があったとします。

①平成20年10月、有価証券(贈与時の価額1000万円)を父Aが長男Bに生前贈与

②平成23年8月、土地(贈与時の価額2000万円)を父Aが長男Bに生前贈与

長男Bの贈与税額について

・平成20年分:納税額0円(相続時精算課税制度利用により)

1000万円-2500万円(累計特別控除額)<0円

・平成26年分:納税額100万円(相続時精算課税制度利用により)

(2000万円-1500万円(累計特別控除額))×20%=100万円

注)上記1500万円は平成20年で利用した累計特別控除額の残額です。

注)上記1500万円は平成20年で利用した累計特別控除額の残額です。

長男Bが納付すべき相続税額

父Aの相続開始により、長男Bが7000万円、長女Cが7000万円を遺産相続したとすると、

相続財産価額:7000万円+7000万円=14000万円

贈与財産価額:1000万円+2000万円=3000万円

相続税課税価額:14000万円+3000万円=17000万円

上記相続財産から基礎控除額4200万円を差引きし、課税遺産総額を算出します。

基礎控除額:3000万円+(600万円×法定相続人2人)

課税遺産総額:17000万円-4200万円=12800万円

となります。

BとCの相続税額は、法定相続分で按分し、以下のように計算します。

B:6400万円×30%(税率)-700万円(控除額)=1220万円

C:6400万円×30%(税率)-700万円(控除額)=1220万円

総額:1220万円+1220万円=2440万円

となることから、BC2分の1ずつ相続したので、以下の計算式により長男Bの相続税納税額1120万円になります。

2440万円÷2-100万円(贈与税額)=1120万円

なお長女Cの納税額は1220万円です。

ある人が、非上場会社の株式を先代経営者から全部又は一定以上、生前贈与を受けて、その会社を経営していく場合、その会社経営を承継した人(以下「後継者」といいます。)は、納税すべき贈与税のうち、その株式に対応する贈与税の全額の納税を猶予され、その先代経営者の死亡により、納税が猶予されている贈与税の納付が免除される場合があります。

先代経営者が死亡した場合、上記の贈与税の納税猶予及び免除を特例の適用を受けた非上場株式は、相続又は遺贈により取得したものとみなして、贈与の時の価額を他の相続財産と合算して後継者の相続税を計算します。

もっとも、そのような相続又は遺贈により取得したものとみなされた非上場株式についても、相続税の納税猶予及び免除の特例の適用を受けることができる場合があります。

4.贈与税の納税猶予を受けた非上場株式について

非上場株式の贈与を受けた場合、特例により、納税の猶予及び免除を受けることができる場合があります。

ある人が、非上場会社の株式を先代経営者から全部又は一定以上、生前贈与を受けて、その会社を経営していく場合、その会社経営を承継した人(以下「後継者」といいます。)は、納税すべき贈与税のうち、その株式に対応する贈与税の全額の納税を猶予され、その先代経営者の死亡により、納税が猶予されている贈与税の納付が免除される場合があります。

先代経営者が死亡した場合、上記の贈与税の納税猶予及び免除を特例の適用を受けた非上場株式は、相続又は遺贈により取得したものとみなして、贈与の時の価額を他の相続財産と合算して後継者の相続税を計算します。

もっとも、そのような相続又は遺贈により取得したものとみなされた非上場株式についても、相続税の納税猶予及び免除の特例の適用を受けることができる場合があります。

後継者が先代経営者からの贈与等により取得した非上場株式の全部又は一部について、その価額を遺留分算定の基礎となる財産価額に算入しないことについて、先代経営者の推定相続人及び後継者で合意が成立したとの経済産業大臣の「確認」を受けた場合には、相続税の納税猶予及び免除の特例の適用を受けることができます。

依頼者様にご覧頂きたいページはこちら!

リーガル東京が選ばれる7つの理由 |

解決事例 |

専門家紹介 |

手続費用(弁護士用・税理士用) |

事務所紹介 |

相続と手続の流れ |

この記事の監修者

弁護士・税理士・ファイナンシャルプランナー(AFP)

小林 幸与(こばやし さちよ)

〇経歴

明治大学法学部卒業、昭和61年に弁護士登録。現在は第一東京弁護士会所属の弁護士に加え、東京税理士会所属の税理士、日本FP協会認定AFP資格者。

日弁連代議員のほか、所属弁護士会で常議員・法律相談運営委員会委員・消費者問題対策委員会委員など公務を歴任。

豊島区で20年以上前から弁護士事務所を開業。現在は銀座・池袋に事務所を構える「弁護士法人リーガル東京・税理士法人リーガル東京」の代表として、弁護士・税理士・ファイナンシャルプランナーの三資格を活かし活動している。

Copyright (c) 2017 弁護士法人・税理士法人リーガル東京 All Right Reserved.